Cách xử lý thuế GTGT của hàng hóa và tài sản bị tổn thất

Thứ hai, 30.09.2019 11:25Cách xử lý thuế GTGT của hàng hóa và tài sản bị tổn thất như thế nào?

Trong thực tế nhiều khi hàng hóa, tài sản sẽ bị hư hỏng, tổn thất do những nguyên nhân khách quan; Hoặc do nguyên nhân chủ quan từ phía Doanh nghiệp.

Vậy khi bị tổn thất kế toán cần xử lý thuế GTGT như thế nào đối với hàng hóa, tài sản đó?

Chúng ta cùng tìm hiểu Cách xử lý thuế GTGT của hàng hóa tài sản bị tổn thất; Cụ thể như sau:

* Theo quy định tại Điều 14 Thông tư 219/2013/TT-BTC:

“Thuế GTGT đầu vào của hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT được khấu trừ toàn bộ, kể cả thuế GTGT đầu vào không được bồi thường của hàng hóa chịu thuế GTGT bị tổn thất.”

=> Như vậy hàng hóa tài sản bị tổn thất sẽ được khấu trừ thuế GTGT đầu vào (Với điều kiện hàng hóa, tài sản phục vụ cho sản xuất kinh doanh chịu thuế GTGT).

* Đối với trường hợp tổn thất do nguyên nhân khách quan như: Thiên tai, hỏa hoạn, các trường hợp không được bảo hiểm bồi thường, hàng mất phẩm chất, hết hạn sử dụng => Thì để được khấu trừ thuế GTGT thì phải có đầy đủ hồ sơ để chứng minh được sự tổn thất.

* Trường hợp hàng hóa tổn thất do hao hụt tự nhiên quá trình vận chuyển, bơm rót như xăng, dầu,… thì:

- Sẽ được kê khai, khấu trừ số thuế GTGT đầu vào của số lượng hàng hóa thực tế hao hụt tự nhiên; Tuy nhiên không vượt quá định mức hao hụt.

- Nếu thuế GTGT đầu vào của số lượng hàng hóa hao hụt vượt định mức không được khấu trừ, hoàn thuế.

* Cách xử lý thuế GTGT của hàng hóa tài sản bị tổn thất:

- Thuế GTGT của hàng hóa bị tổn thất được khấu trừ theo quy định:

+ Căn cứ Điểm a, Khoản 12 Điều 14 Thông tư 219/2013/TT-BTC.

+ Căn cứ Công văn 4403/BTC-CST năm 2015 về việc xử lý tài sản, hàng hóa bị tổn thất.

- Cách xử lý thuế GTGT của hàng hóa tài sản bị tổn thất như sau:

▶TRƯỜNG HỢP 1. NẾU DOANH NGHIỆP KHÔNG ĐƯỢC BỒI THƯỜNG.

Cơ sở kinh doanh được khấu trừ toàn bộ thuế GTGT của hàng hóa, tài sản bị tổn thất.

▶TRƯỜNG HỢP 2. Cách xử lý thuế GTGT của hàng hóa tài sản bị tổn thất. NẾU DOANH NGHIỆP được cơ quan bảo hiểm bồi thường.

+ Nếu trong hợp đồng bảo hiểm quy định: Giá trị bồi thường không bao gồm thuế GTGT của hàng hóa, tài sản chịu thuế GTGT bị tổn thất thì:

++ Doanh nghiệp nhận tiền bồi thường bảo hiểm lập chứng từ thu tiền bồi thường.

++ Thực hiện khấu trừ số thuế GTGT đầu vào của hàng hóa, tài sản bị tổn thất.

++ Cơ sở kinh doanh bảo hiểm lập chứng từ chi tiền bồi thường bảo hiểm.

+ Nếu hợp đồng bảo hiểm quy định: Giá trị bồi thường bao gồm thuế GTGT của hàng hóa, tài sản chịu thuế GTGT bị tổn thất thì:

++ Doanh nghiệp bị tổn thất xuất hóa đơn GTGT. Trong hóa đơn ghi rõ các chỉ tiêu: giá trị tổn thất được bồi thường chưa có thuế GTGT, số tiền thuế GTGT được bồi thường.

++ Kê khai, tính nộp thuế GTGT đầu ra tương ứng với số thuế GTGT được bồi thường. Và được khấu trừ số thuế GTGT đầu vào của hàng hóa, tài sản bị tổn thất.

▶TRƯỜNG HỢP 3. Nếu Doanh nghiệp bảo hiểm ủy quyền cho Doanh nghiệp bị tổn thất sửa chữa tài sản. Cách xử lý thuế GTGT của hàng hóa tài sản bị tổn thất như sau:

+ Doanh nghiệp bảo hiểm sẽ chi tiền bồi thường cho Doanh nghiệp bị tổn thất theo hóa đơn (Mang tên doanh nghiệp bị tổn thất) sửa chữa tài sản và hợp đồng bảo hiểm.

+ Đồng thời Doanh nghiệp bảo hiểm được kê khai khấu trừ thuế GTGT tương ứng với phần bồi thường bảo hiểm thanh toán theo hóa đơn GTGT của Doanh nghiệp bị tổn thất.

+ Nếu số tiền bồi thường bảo hiểm có giá trị từ 20 triệu đồng trở lên. Bên bảo hiểm phải thực hiện thanh toán qua ngân hàng.

Tư vấn kiến thức kế toán

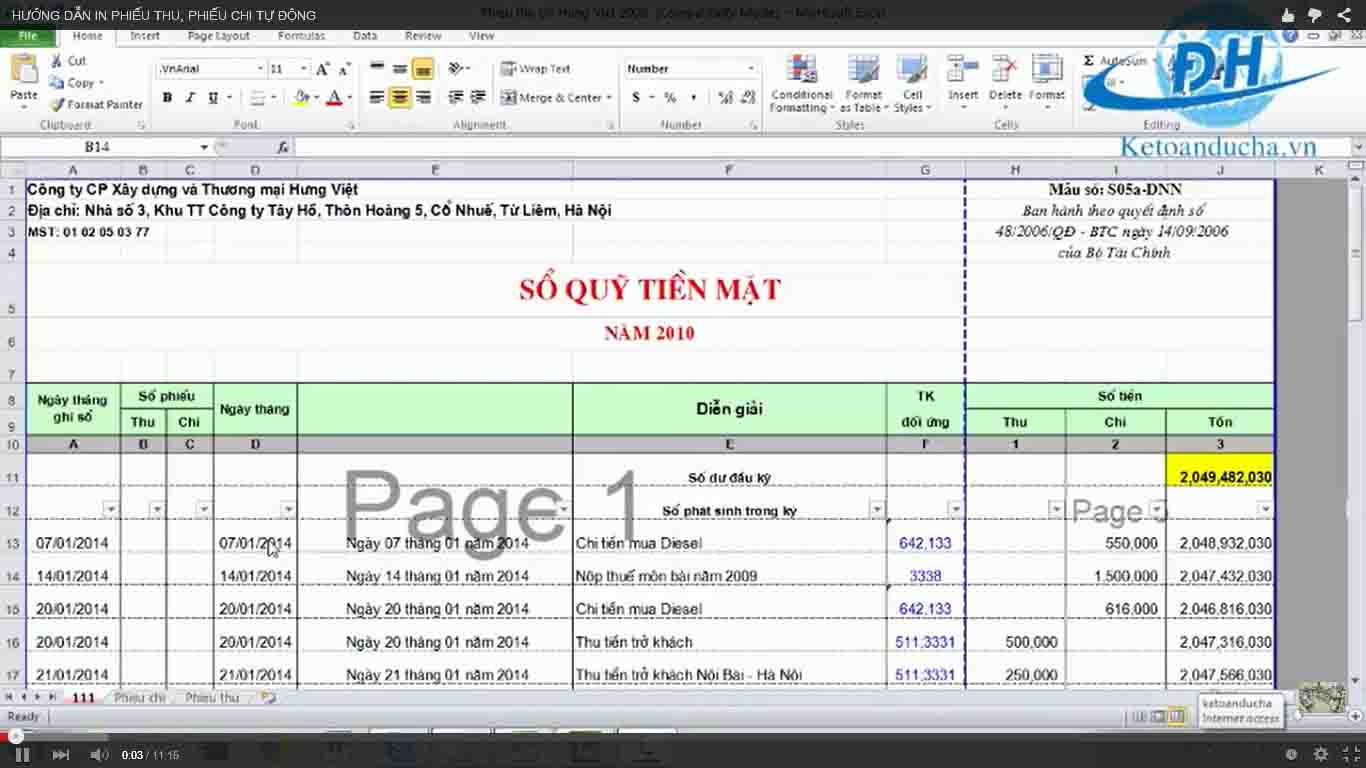

Hướng dẫn Kiểm Tra Bảng Cân Đối Phát Sinh

Học thực hành Kế Toán Các Loại Hình DN Theo Thông Tư 200/2014/TT-BTC

• Trường hợp nào không xử phạt vi phạm hành chính trong lĩnh vực hải quan?

• CÁCH HẠCH TOÁN DOANH THU CHƯA THỰC HIỆN

• 05 Lưu ý quan trọng về Kế toán tài sản cố định thuê tài chính

• Chiết khấu theo bộ chứng từ L/C

Số người online : 1

Số người online : 1 Lượt truy cập : 8939043

Lượt truy cập : 8939043