Chiết khấu theo bộ chứng từ L/C

Thứ sáu, 27.09.2019 13:58Khi nhà xuất khẩu đang cần tiền gấp, cần có khoản tiền phục vụ cho nhu cầu đơn vị thì Doanh nghiệp có thể làm theo cách sau:

- Doanh nghiệp có thể yêu cầu bán Bộ chứng từ cho Ngân hàng chiết khấu để nhận lại tiền sớm hơn dự kiến ban đầu trong hợp đồng thương mại.

- Tuy nhiên, việc Chiết khấu theo bộ chứng từ L/C chắc chắn sẽ khiến Doanh nghiệp chịu tổn thất hơn do phải chịu số tiền thanh toán trước nhỏ hơn. Kế toán Đức Hà cùng các bạn tìm hiểu kỹ về vấn đề này.

1. Bản chất của việc chiết khấu

- Chiết khấu (Negotiation) là việc ngân hàng chấp nhận thanh toán trước kỳ hạn cho Hối phiếu và/hoặc Bộ chứng từ xuất khẩu. Thực chất chiết khấu là hình thức cấp tín dụng (Cho vay) đối với người xuất khẩu dựa trên Hối phiếu và Bộ chứng từ.

- Người xuất khẩu đề nghị chiết khấu khi có nhu cầu thu hồi sớm (Thu hồi giá trị hợp đồng) trong khi không thể đợi tới thời điểm người nhập khẩu và/hoặc ngân hàng mở L/C thanh toán. Việc chiết khấu chủ yếu xảy ra khi thanh toán bằng L/C, đặc biệt là L/C trả chậm (Có thể thực hiện khi thanh toán bằng D/P). Bản chất việc chiết khấu có thể hiểu là:

Người xuất khẩu “Bán” bộ chứng từ cho ngân hàng khi cần tiền gấp;

- Ngân hàng chiết khấu “Mua” bộ chứng từ với số tiền thấp hơn giá trị thực.

+ Ngân hàng chiết khấu - Ngân hàng thông báo “Ngân hàng thực hiện việc chiết khấu thường chính là ngân hàng thông báo L/C lúc ban đầu (Ngân hàng phục vụ người xuất khẩu)”

+ Số tiền chiết khấu < Giá trị chứng từ “Số tiền người xuất khẩu được thanh toán thường không bao giờ bằng 100% giá trị bộ chứng từ (Phần chênh lệch là phí chiết khấu và những khoản rủi ro dự phòng cho ngân hàng chiết khấu)”.

+ Phí chiết khấu tính trên lãi suất vay “Phí chiết khấu được tính dựa vào lãi suất cho vay ngắn hạn (Có thể thấp hơn) của ngân hàng chiết khấu và số ngày dự kiến sẽ nhận được tiền thanh toán từ ngân hàng mở L/C. Đối với L/C trả ngay, số ngày dự kiến có thể là 10 ngày; Đối với L/C trả chậm, số ngày dự kiến được căn cứ vào thời hạn trả chậm hoặc số ngày còn lại của hối phiếu trả chậm đã được chấp nhận”.

2. Quy trình thực hiện chiết khấu bộ chứng từ theo L/C

(1) Người xuất khẩu giao hàng cho người nhập khẩu theo yêu cầu của L/C.

(2) Người xuất khẩu gửi Bộ chứng từ cho Ngân hàng thông báo và yêu cầu Ngân hàng thông báo chiết khấu bộ chứng từ.

(3) Ngân hàng thông báo thực hiện chiết khấu Bộ chứng từ, trả tiền cho người xuất khẩu.

(4) Ngân hàng thông báo (Lúc này được gọi là Ngân hàng chiết khấu) gửi bộ chứng từ cho Ngân hàng mở L/C và yêu cầu thanh toán.

(5) Ngân hàng mở L/C trả tiền cho Ngân hàng thông báo khi đến hạn.

3.Truy đòi/Miễn truy đòi - Hình thức chiết khấu

(1) Chiết khấu có truy đòi

Nghĩa là nếu Ngân hàng mở L/C không trả tiền cho ngân hàng Chiết khấu thì ngân hàng Chiết khấu sẽ đòi lại số tiền đã ứng trước cho người bán (Cả tiền ứng trước + Tiền lãi).

(2) Chiết khấu miễn truy đòi

Nghĩa là nếu Ngân hàng mở L/C không trả tiền cho Ngân hàng chiết khấu thì Ngân hàng chiết khấu sẽ không được quyền đòi lại số tiền đã ứng trước cho người bán. Cách này rất rủi ro cho Ngân hàng Chiết khấu nên ngân hàng rất ít áp dụng hoặc áp dụng với phí chiết khấu rất cao.

Tư vấn kiến thức kế toán

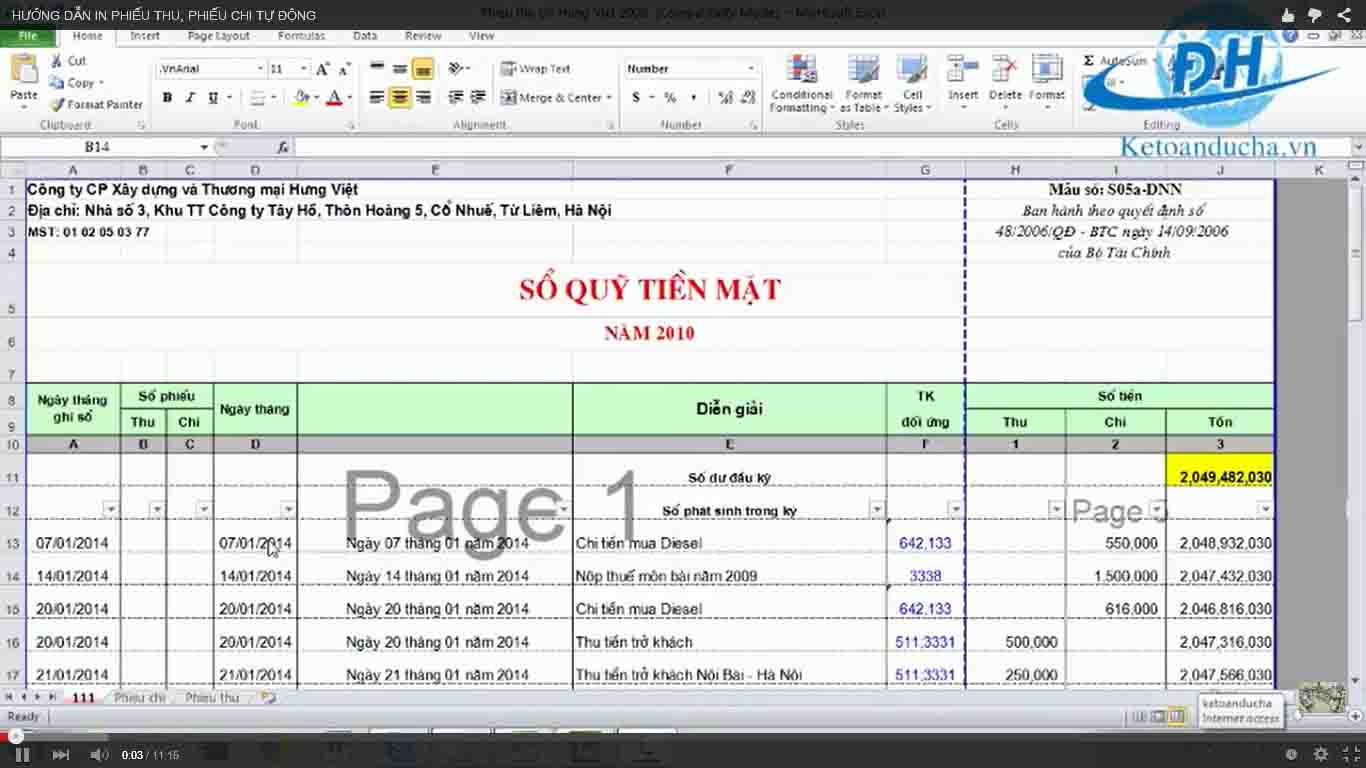

Hướng dẫn In Phiếu Thu, Phiếu Chi Tự Động

Đào tạo thực hành Kế toán Xuất Nhập Khẩu

• 7 Doanh nghiệp bắt buộc mua Bảo hiểm trách nhiệm nghề nghiệp

• HÓA ĐƠN ĐIỆN TỬ XUẤT LÙI NGÀY ĐƯỢC KHÔNG?

• CÁC TRƯỜNG HỢP KHÔNG PHẢI KÊ KHAI THUẾ GTGT

• MỘT SỐ VẤN ĐỀ VỀ BẢO HIỂM

Số người online : 1

Số người online : 1 Lượt truy cập : 8939214

Lượt truy cập : 8939214