Tài khoản 821 - Chi phí thuế thu nhập Doanh nghiệp

Thứ tư, 04.11.2015 16:04Tài khoản 821 dùng để phản ánh Chi phí thuế TNDN của Doanh nghiệp (DN) bao gồm Chi phí thuế TNDN hiện hành và Chi phí thuế TNDN hoãn lại phát sinh trong năm làm căn cứ xác định kết quả hoạt động kinh doanh của DN trong năm tài chính hiện hành.

I. Hạch toán Tài khoản 821 cần tôn trọng một số quy định sau:

1. Chi phí thuế thu nhập Doanh nghiệp được ghi nhận vào tài khoản này bao gồm Chi phí thuế thu nhập hiện hành và Chi phí thuế thu nhập hoãn lại khi xác định lợi nhuận (hoặc lỗ) của một năm tài chính.

2. Chi phí thuế thu nhập Doanh nghiệp hiện hành là số thuế thu nhập Doanh nghiệp phải nộp tính trên thu nhập chịu thuế trong năm và thuế suất thuế thu nhập Doanh nghiệp hiện hành.

3. Chi phí thuế thu nhập Doanh nghiệp hoãn lại là số thuế thu nhập Doanh nghiệp sẽ phải nộp trong tương lai phát sinh từ:

- Ghi nhận thuế thu nhập hoãn lại phải trả trong năm;

- Hoàn nhập tài sản thuế thu nhập hoãn lại đã được ghi nhận từ các năm trước.

4. Thu nhập thuế thu nhập Doanh ngiệp hoãn lại là khoản ghi giảm Chi phí thuế thu nhập Doanh nghiệp hoãn lại phát sinh từ:

- Ghi nhận tài sản thuế thu nhập hoãn lại trong năm;

- Hoàn nhập thuế thu nhập hoãn lại phải trả đã được ghi nhận từ các năm trước.

II. Kết cấu và nội dung phản ánh của Tài khoản 821

Bên Nợ:

- Chi phí thuế thu nhập Doanh nghiệp hiện hành phát sinh trong năm;

- Thuế thu nhập Doanh nghiệp hiện hành của các năm trước phải nộp bổ sung do phát hiện sai sót không trọng yếu của các năm trước được ghi tăng Chi phí thuế thu nhập Doanh nghiệp hiện hành của năm hiện tại;

- Chi phí thuế thu nhập Doanh nghiệp hoãn lại phát sinh trong năm từ việc ghi nhận thuế thu nhập hoãn lại phải trả (Là số chênh lệch giữa thuế thu nhập hoãn lại phải trả phát sinh trong năm lớn hơn thuế thu nhập hoãn lại phải trả được hoàn nhập trong năm);

- Ghi nhận Chi phí thuế thu nhập Doanh nghiệp hoãn lại (Số chênh lệch giữa tài sản thuế thu nhập hoãn lại được hoàn nhập trong năm lớn hơn tài sản thuế thu nhập hoãn lại phát sinh trong năm);

- Kết chuyển chênh lệch giữa số phát sinh bên Có TK 8212 - “Chi phí thuế thu nhập Doanh nghiệp hoãn lại” lớn hơn số phát sinh bên Nợ TK 8212 - “Chi phí thuế thu nhập Doanh nghiệp hoãn lại” phát sinh trong kỳ vào bên Có Tài khoản 911 - “Xác định kết quả kinh doanh”.

Bên Có:

- Số thuế thu nhập Doanh nghiệp hiện hành thực tế phải nộp trong năm nhỏ hơn số thuế thu nhập Doanh nghiệp hiện hành tạm phải nộp được giảm trừ vào Chi phí thuế thu nhập Doanh nghiệp hiện hành đã ghi nhận trong năm;

- Số thuế thu nhập Doanh nghiệp phải nộp được ghi giảm do phát hiện sai sót không trọng yếu của các năm trước được ghi giảm Chi phí thuế thu nhập Doanh nghiệp hiện hành trong năm hiện tại;

- Ghi giảm chi phí thuế thu nhập Doanh nghiệp hoãn lại và ghi nhận tài sản thuế thu nhập hoãn lại (Số chênh lệch giữa tài sản thuế thu nhập hoãn lại phát sinh trong năm lớn hơn tài sản thuế thu nhập hoãn lại được hoàn nhập trong năm);

- Ghi giảm Chi phí thuế thu nhập Doanh nghiệp hoãn lại (Số chênh lệch giữa thuế thu nhập hoãn lại phải trả được hoàn nhập trong năm lớn hơn thuế thu nhập hoãn lại phải trả phát sinh trong năm);

- Kết chuyển số chênh lệch giữa Chi phí thuế thu nhập Doanh nghiệp hiện hành phát sinh trong năm lớn hơn khoản được ghi giảm Chi phí thuế thu nhập Doanh nghiệp hiện hành trong năm vào Tài khoản 911 - “Xác định kết quả kinh doanh”;

- Kết chuyển số chênh lệch giữa số phát sinh bên Nợ TK 8212 lớn hơn số phát sinh bên Có TK 8212 - “Chi phí thuế thu nhập doanh nghiệp hoãn lại” phát sinh trong kỳ vào bên Nợ Tài khoản 911 - “Xác định kết quả kinh doanh”.

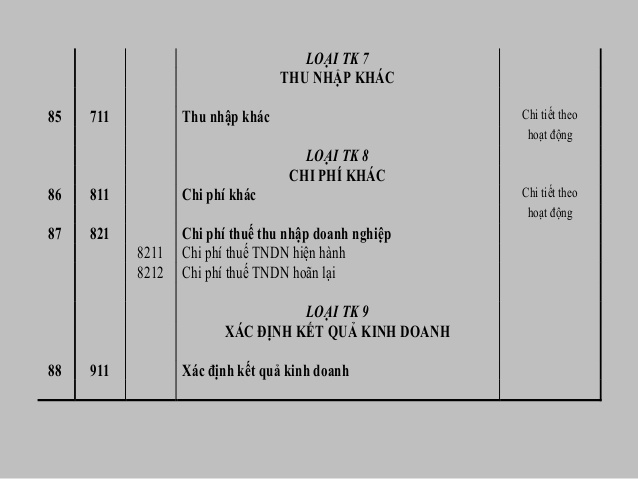

Tài khoản 821 - “Chi phí thuế thu nhập Doanh nghiệp” không có số dư cuối kỳ.

Tài khoản 821 - Chi phí thuế thu nhập Doanh nghiệp, có 2 tài khoản cấp 2:

+ Tài khoản 8211 - Chi phí thuế thu nhập Doanh nghiệp hiện hành;

+ Tài khoản 8212 - Chi phí thuế thu nhập Doanh nghiệp hoãn lại.

Tư vấn kiến thức kế toán

• Phương pháp trích khấu hao Tài sản cố định

• Cách hạch toán xác định kết quả kinh doanh - TK 911

• Mẫu biên bản điều chỉnh Hóa đơn

• Chuẩn mực kế toán số 01

Số người online : 1

Số người online : 1 Lượt truy cập : 8927807

Lượt truy cập : 8927807