Hạch toán các khoản bị truy thu thuế

Thứ hai, 18.05.2015 10:00Trong Doanh nghiệp các trường hợp bị truy thu thuế và phạt thuế xảy ra rất nhiều. Vậy ta phải làm thế nào?

Và đây là cách hạch toán đối với những khoản truy thu thuế và phạt thuế?

Rất nhiều quan điểm về việc hạch toán những khoản truy thu thuế và phạt thuế. Vậy hạch toán thế nào cho đúng?

1- Quy định của Thuế

-Theo Thông tư 78/2014 / TT-BTC, tại điều 6, Khoản 2, điểm 2,36 quy định:

Các khoản tiền phạt về vi phạm hành chính bao gồm: vi phạm luật giao thông, vi phạm chế độ đăng ký kinh doanh, vi phạm chế độ kế toán thống kê, vi phạm pháp luật về thuế bao gồm cả tiền chậm Nộp thuế theo quy định của Luật Quản lý thuế và các khoản phạt về vi phạm hành chính khác theo quy định của pháp luật.

Theo quy định trên, những khoản Nộp phạt tiền thuế không được tính vào chi phí được trừ. Như vậy những khoản truy thu thuế được tính vào nghĩa vụ thuế của Doanh nghiệp.

Kế toán, chắc ai cũng biết Công văn số: 13521/CT-TTHT hướng dẫn hạch toán kế toán sổ thuế truy thu thêm qua kiểm tra quyết toán thuế, ngày 28/12/2007 của Cục thuế. Trọng công văn này đã hướng dẫn Doanh nghiệp hạch toán các khoản tiền truy thu thuê và phạt thuế vào TK 4211.

Nhiều kế toán lại cho rằng những khoản truy thu thuế hay phạt thuế, nên hạch toán vào TK 811, cuối năm khi xác định thuế TNDN thì loại trừ khoản này trước khi tính thuế.

Nên hạch toán vào TK 4211 hay TK 811 những khoản truy thu thuế và phạt thuế?

2- Chuẩn mực Kế toán

Hầu hết những quyết định truy thu thuế, phạt thuế đều là những sai sót trọng yếu, liên quan tới các kỳ trước. Theo quy định tại chuẩn mực kế toán số 29. tại đoạn 23, 25 quy định:

23. Doanh nghiệp phải điều chỉnh hồi tố những sai sót trọng yếu liên quan đến các kỳ trước vào báo cáo tài chính phát hành ngay sau thời điểm phát hiện ra sai sót bằng cách:

(a) Điều chỉnh lại số liệu so sánh nếu sai sót thuộc kỳ lấy số liệu so sánh; hoặc

(b) Điều chỉnh số dư đầu kỳ của tài sản, nợ phải trả và các khoản mục thuộc vốn chủ sở hữu của kỳ lấy số liệu so sánh, nếu sai sót thuộc kỳ trước kỳ lấy số liệu so sánh.

25. Khi không thể xác định được ảnh hưởng của sai sót đến từng kỳ, Doanh nghiệp phải điều chỉnh số dư đầu kỳ của tài sản, nợ phải trả và các khoản mục thuộc vốn chủ sở hữu của kỳ sớm nhất (có thể chính là kỳ hiện tại) mà Doanh nghiệp xác định được ảnh hưởng của sai sót .

Theo chuẩn mực kế toán, những khoản truy thu, phạt thuế, được điều chỉnh vào số dư đầu kỳ của tài sản và các khoản nợ phải trả và các khoản mục thuộc vốn chủ sở hữu của năm hiện tại (năm thực hiện việc kiểm tra). Như vậy, số dư đầu kỳ của năm hiện tại, sẽ là số đúng sau khi đã điều chỉnh những số liệu bị truy thu hay phạt thuế của những năm trước.

3- Thực tế trong công tác kế toán

Tuy nhiên, với việc sử dụng phần mềm kế tóan, nếu điều chỉnh vào số dư đầu kỳ của phần mềm, thì không thực hiện được. Vì thế mới có việc kế toán dùng tài khoản trung gian 811 , 4211 để điều chỉnh những tài khoản tài sản, nợ phải trả, … cho phù hợp với số truy thu và phạt thuế.

Câu hỏi lại được đặt ra: Nên hạch toán vào TK 4211 hay TK 811 những khoản truy thu thuế và phạt thuế ?

Về bản chất, hạch toán vào TK 811, hay 4211 đều làm giảm lợi nhuận kế toán của Doanh nghiệp. Nếu hạch toán vào TK 4211 là giảm lãi của năm trước. Hạch toán vào TK 811 là giảm lãi của năm nay. Tuy nhiên, hạch toán vào tài khoản nào đều có những hệ lụy đi kèm. Cụ thể :

+ Nếu hạch toán vào TK 4211:

- Việc phân chia lợi nhuận sau thuế là thẩm quyền của Chủ sở hữu, không phải thẩm quyền của kế tóan; Vì thế, muốn hạch toán vào TK 4211 phải có ý kiến của Chủ sở hữu. Chủ sở hữu không phải lúc nào cũng phê duyệt được việc này, vì thế nếu kế toán tự hạch tóan vào TK này là vi phạm quy chế tài chính của Doanh nghiệp, vi phạm quyền tài sản của Chủ sở hữu.

- Khi kết thúc năm tài chính, báo cáo quyết tóan đã lập và đã đựơc thông qua kết quả kinh doanh trong năm. Thưởng phạt liên quan tới kết quả kinh doanh trong kỳ đã được thực hiện trên cơ sở thành tích của từng cá nhân trong Doanh nghiệp. Nếu kế tóan hạch toán các khỏan truy thu, phạt thuế vào lợi nhuận của năm trước, mà không có sự thông qua tập thể, không minh bạch, có thể đã che dấu đi những sai phạm (dẫn tới phải truy thu và phạt thuế) của những cá nhân liên quan.

+ Nếu hạch toán vào TK 811:

- Khi xem xét thông qua báo cáo tài chính của năm hiện tại, kế toán và giám đốc điều hành phải giải trình trước Chủ sở hữu chi phí khác trong năm (là những khoản truy thu, phạt thuế), từ đó phải giải trình về những sai phạm của từng cá nhân của những năm bị truy thu thuế, phạt thuế.

- Không giấu được những sai phạm của những cá nhân từ những năm trước.

- Cuối kỳ phải loại trừ những khỏan truy thu, phạt thuế này trước khi tính thuế TNDN.

Cách hạch toán vào TK 811 thường được các công ty quy mô lớn, có bộ máy quản lý chuyên nghiệp thực hiện. Với những kế toán ở những công ty nhỏ, không muốn phải hạch toán kết chuyển phức tạp, thường chọn cách hạch toán thẳng vào TK 4211.

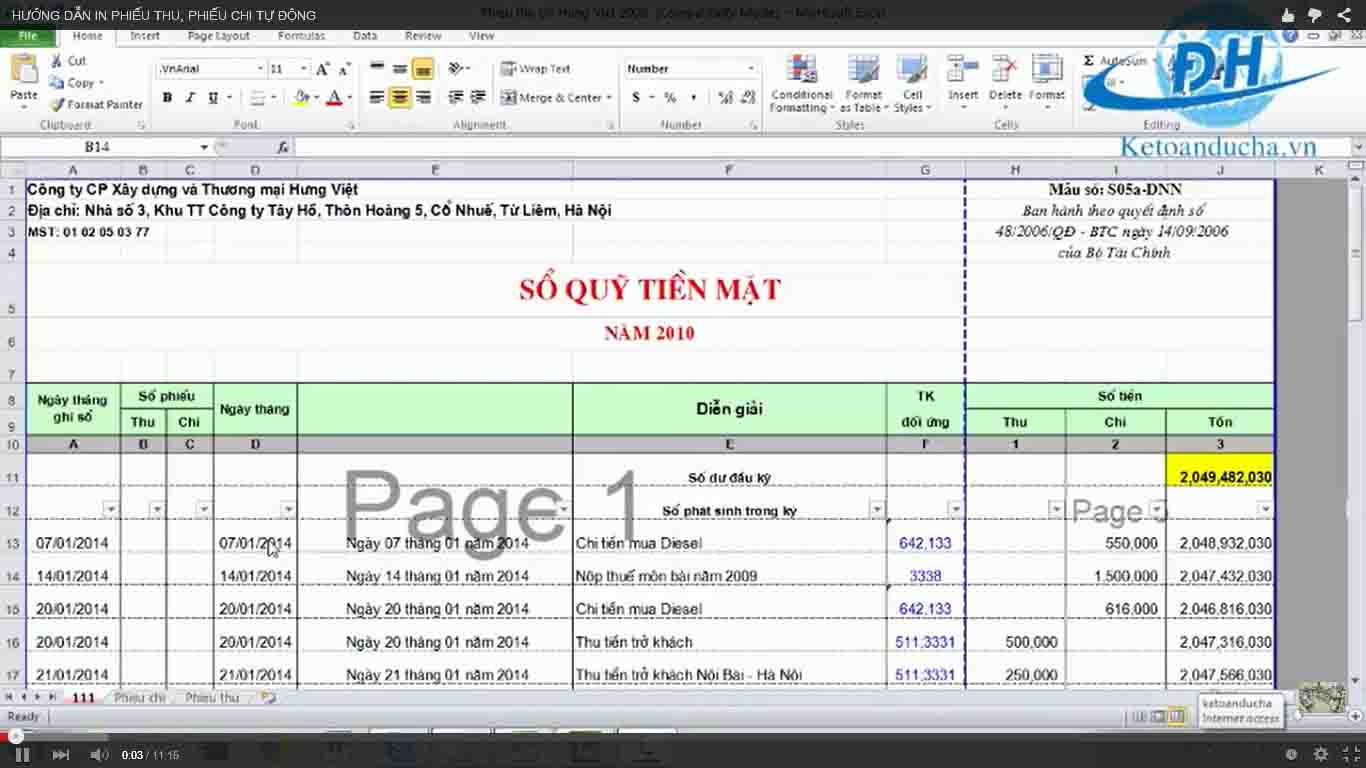

Kế toán Đức Hà đưa ra 1 ví dụ để các bạn tham khảo:

Ví dụ: Sau khi kiểm tra quyết toán, Doanh nghiệp bị truy thu số thuế GTGT là 50 triệu, thuế TNDN là 10 triệu, thuế TNCN là 15 triệu. Tiền phạt là 25 triệu. Trong đó chi phí bị loại có 12 triệu là khấu hao TSCĐ vượt định mức. Giả sử, Doanh nghiệp không truy thu được thuế TNCN, và không muốn có chênh lệch tạm thời về khấu hao TSCĐ. Kế toán hạch toán như sau:

+ Khi nhận được quyết định truy thu và phạt, kế toán hạch toán:

Nợ TK 4211, hoặc TK 811/ Có TK 3331 : 50 triệu

Nợ TK 4211, hoặc TK 811 / Có TK 3334 : 10 triệu

Nợ TK 4211, hoặc TK 811/ Có TK 3335 : 15 triệu

Nợ TK 4211, hoặc TK 811/ Có TK 214 : 12 triệu

+ Khi nộp tiền truy thu và nộp phạt, kế toán hạch toán:

Nợ TK 3331/ Có TK 111,112 : 50 triệu

Nợ TK 3334/ Có TK 111,112 : 10triệu

Nợ TK 3335/ Có TK 111,112 : 15 triệu

Nợ TK 421, hoặc TK 811/ Có TK 111, 112: 25 triệu

Nếu hạch toán vào TK 811, cuối kỳ, khi quyết toán thuế TNDN, bạn đưa vào chỉ tiêu B4: Các khoản chi không được trừ khi xác định thu nhập chịu thuế tại Tờ khai quyết toán thuế TNDN Mẫu 03/TNDN số tiền là 112 triệu

Bạn hãy lựa chọn cho mình cách làm phù hợp nhất, và nhớ là các khoản thuế truy thu phải hạch toán qua TK 333

Tư vấn kiến thức kế toán

• Cách hoạch toán thuế trong Doanh nghiệp Xuất Nhập Khẩu

• Mẫu BCTC Vay vốn và Làm thầu có công thức

• Hạch toán tiền truy thu thuế khi Quyết toán Doanh nghiệp

• Doanh nghiệp mới thành lập cần những gì?

Số người online : 1

Số người online : 1 Lượt truy cập : 8914371

Lượt truy cập : 8914371