Quy định mới từ 2015 theo Thông tư 26/2015/TT-BTC

Thứ năm, 17.09.2015 17:56Rất nhiều thay đổi từ Thông tư 26/2015/TT-BTC, nhưng các kế toán ai cũng quan tâm quy định về việc kê khai điều chỉnh của hóa đơn trên 20 triệu thanh toán qua ngân hàng được quy định thế nào?

Kế toán Đức Hà chia sẻ bài viết Quy định mới từ 2015: Kê khai điều chỉnh đối với những hóa đơn trên 20 triệu đã kê khai khấu trừ thuế, nhưng thanh toán bằng tiền mặt.

Có nhiều Doanh nghiệp mua hàng trả chậm với những hóa đơn trên 20 triệu. Khi mua hàng, Doanh nghiệp chưa xác định được hình thức thanh toán, đã kê khai thuế đầu vào. Nhưng khi thanh toán lại thanh toán bằng tiền mặt. Vậy Doanh nghiệp phải kê khai điều chỉnh như thế nào?

.jpg)

1. Thuế GTGT

Căn cứ Thông tư 26/2015/TT-BTC tại Điều 1, Khoản 10 sửa đổi, bổ sungĐiều 15 Thông tư 39/2014/TT-BTC về hóa đơn bán hàng hóa, cung ứng dịch vụ do Bộ Tài Chính ban hành.

“c. Đối với hàng hóa, dịch vụ mua trả chậm, trả góp có giá trị hàng hóa, dịch vụ mua từ hai mươi triệu đồng trở lên, cơ sở kinh doanh căn cứ vào hợp đồng mua hàng hóa, dịch vụ bằng văn bản, hóa đơn giá trị gia tăng và chứng từ thanh toán qua ngân hàng của hàng hóa, dịch vụ mua trả chậm, trả góp để kê khai, khấu trừ thuế giá trị gia tăng đầu vào. Trường hợp chưa có chứng từ thanh toán qua ngân hàng do chưa đến thời điểm thanh toán theo hợp đồng thì cơ sở kinh doanh vẫn được kê khai, khấu trừ thuế giá trị gia tăng đầu vào.

Trường hợp khi thanh toán, cơ sở kinh doanh không có chứng từ thanh toán qua ngân hàng thì cơ sở kinh doanh phải kê khai, điều chỉnh giảm số thuế GTGT đã được khấu trừ đối với phần giá trị hàng hóa, dịch vụ không có chứng từ thanh toán qua ngân hàng vào kỳ tính thuế phát sinh việc thanh toán bằng tiền mặt (Kể cả trong trường hợp cơ quan thuế và các cơ quan chức năng đã có quyết định thanh tra, kiểm tra kỳ tính thuế có phát sinh thuế GTGT đã kê khai, khấu trừ).”

Khi mua hàng hóa trên 20 triệu đồng, trong kỳ Doanh nghiệp đã kê khai thuế GTGT. Nhưng khi thanh toán thì thanh toán bằng tiền mặt. Vậy Doanh nghiệp phải kê khai, điều chỉnh giảm số thuế GTGT đã được khấu trừ đối với phần giá trị hàng hóa, dịch vụ thanh toán bằng tiền mặt này.

Kỳ kê khai điều chỉnh giảm số thuế đã kê khai khấu trừ là kỳ phát sinh việc thanh toán bằng tiền mặt.

Ví dụ:

Trong tháng 11/2014, Công ty A có một hóa đơn mua hàng trị giá 150 triệu, số thuế GTGT là 15 triệu. Tại kỳ tính thuế tháng 12, Công ty đã kê khai khấu trừ thuế của Hóa đơn này.

Đến tháng 2/2015, Công ty A thanh toán hóa đơn này bằng tiền mặt. Công ty A khai điều chỉnh giảm số thuế đã kê khai khấu trừ là 15 triệu vào tháng 2/2015. Tức là ghi 15 triệu giảm trừ này vào chỉ tiêu 37 trên Tờ khai 01/GTGT.

2. Thuế TNDN

Căn cứ Thông tư 78/2014/TT-BTC tại Điều 6, Khoản 1 quy định về các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế như sau:

“1.Trừ các khoản chi không được trừ nêu tại Khoản 2 Điều này, Doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

a. Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của Doanh nghiệp;

b. Khoản chi có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật;

c. Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (Giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

Chứng từ thanh toán không dùng tiền mặt thực hiện theo quy định của các văn bản pháp luật về thuế giá trị gia tăng.”

Căn cứ theo quy định trên thì những hóa đơn trên 20 triệu đồng thanh toán bằng tiền mặt không được tính vào chi phí được trừ khi xác định thuế TNDN.

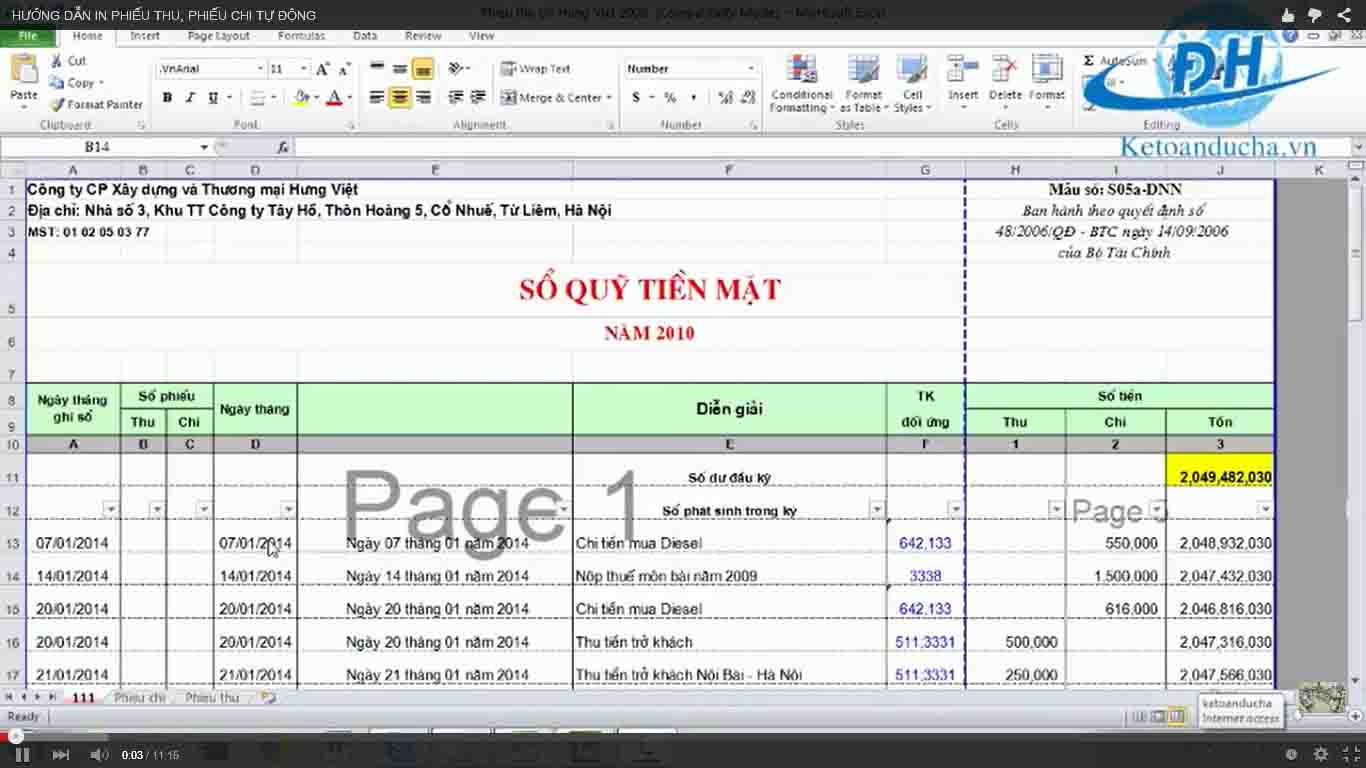

3. Hạch toán

Tại thời điểm giao dịch phát sinh chưa xác định được thuế GTGT đầu vào của hàng hóa, dịch vụ có được khấu trừ hay không, kế toán ghi nhận toàn bộ số thuế GTGT đầu vào trên Tài khoản 133. Định kỳ, khi xác định số thuế GTGT không được khấu trừ với thuế GTGT đầu ra, kế toán phản ánh vào chi phí có liên quan, ghi:

Nợ TK 632 - Giá vốn hàng bán (Thuế GTGT đầu vào không được khấu trừ của hàng tồn kho đã bán)

Nợ TK 641, 642, 627, 152, 156, 154 - Thuế GTGT đầu vào không được khấu trừ của các khoản chi phí bán hàng, chi phí quản lý Doanh nghiệp

Có TK 133 - Thuế GTGT được khấu trừ

Lưu ý: Những hóa đơn thanh toán bằng tiền mặt thì tổng giá trị của hóa đơn không được tính vào chi phí được trừ. Do đó khi làm quyết toán Thuế TNDN kế toán loại toàn bộ hóa đơn này ra khỏi chi phí được trừ trước khi tính Thuế TNDN (Ghi giá trị của hóa đơn này vào chỉ tiêu B4 tại Tờ khai Quyết toán thuế TNDN Mẫu 03/TNDN).

.jpg)

Ví dụ:

- Tháng 11/2014, khi mua hàng về, kế toán hạch toán:

Nợ TK 152: 150 triệu

Nợ TK 133: 15 triệu

Có TK 331: 165 triệu

- Tháng 2/2015, Kế toán thanh toán toàn bộ hóa đơn này bằng tiền mặt, hạch toán như sau:

Nợ TK 331

Có TK 111: 165 triệu

Đồng thời hạch toán :

Nợ TK 152

Có TK 133: 15 triệu

- Giả sử số nguyên liệu này bán hết trong năm. Cuối kỳ, khi quyết toán Thuế TNDN để loại trừ hóa đơn này khỏi chi phí được trừ , kế toán ghi vào Chỉ tiêu B4 là: 165 triệu

Lưu ý:

- Vì hóa đơn chi tiền mặt vẫn đủ điều kiện hạch toán, nên kế toán sau khi hạch toán giảm thuế được khấu trừ, vẫn hạch toán bình thường vào chi phí. Chỉ khi tính Thuế TNDN, mới loại ra khỏi chi phí được trừ bằng cách ghi số tiền này vào Chỉ tiêu B4 trên tờ khai quyết toán Thuế TNDN, Mẫu 03/TNDN.

- Nếu hóa đơn thanh toán bằng tiền mặt đó vẫn chưa tham gia vào chi phí trong kỳ (Hàng chưa bán, chưa kết chuyển chi phí, giá vốn) thì cuối kỳ, không cần loại trừ khỏi chi phí được trừ.

Mời bạn đọc tham khảo thêm các bài viết sau:

Quy trình kiểm tra hóa đơn mới nhất từ năm 2015.

Những rủi ro thường gặp và cách điều chỉnh đối với hóa đơn mua vào, bán ra.

Phạt vi phạm quy định về sử dụng hóa đơn khi bán hàng hóa dịch vụ.

Hướng dẫn cách kê khai bổ sung điều chỉnh thuế GTGT.

Quy định mới nhất về kê khai thuế GTGT theo tháng hay theo quý.

Tư vấn kiến thức kế toán

• Phương pháp trích khấu hao Tài sản cố định

• Mẫu biên bản điều chỉnh Hóa đơn

• Trợ cấp thất nghiệp hàng tháng áp dụng từ tháng 09/2015

• Hạch toán phế liệu thu hồi theo Thông tư 200/2014/TT-BTC

Số người online : 1

Số người online : 1 Lượt truy cập : 8928079

Lượt truy cập : 8928079