12 hành vi trốn thuế, gian lận thuế mà Doanh nghiệp cần lưu ý

Thứ tư, 29.04.2020 13:38Pháp luật đã quy định cụ thể hành vi trốn thuế gian lận thuế của người vi phạm, không phân biệt lỗi cố ý hay vô ý.

Theo Khoản 1 Điều 13 Thông tư 166/2013/TT-BTC quy định 12 nhóm hành vi được xác định là hành vi trốn thuế gian lận thuế, gồm:

1. Không nộp hồ sơ đăng ký thuế; không nộp hồ sơ khai thuế: Theo Điểm a Khoản 1 Điều 13 Thông tư 166/2013/TT-BTC quy định: “Không nộp hồ sơ đăng ký thuế; không nộp hồ sơ khai thuế hoặc nộp hồ sơ khai thuế sau 90 ngày, kể từ ngày hết thời hạn nộp hồ sơ khai thuế theo quy định tại các Khoản 1, 2, 3 và 5 Điều 32 Luật quản lý thuế hoặc kể từ ngày hết thời hạn gia hạn nộp hồ sơ khai thuế theo quy định tại Điều 33 của Luật quản lý thuế, trừ trường hợp quy định tạiKhoản 6 Điều 9 Thông tư này và Khoản 9 Điều này”, cụ thể:

|

TT |

Trường hợp |

Thời hạn |

|

1 |

Đối với loại thuế khai theo tháng, theo quý (Khoản 1 Điều 32 Luật Quản lý thuế) |

|

|

1.1 |

Khai và nộp theo tháng |

Chậm nhất là ngày thứ hai mươi của tháng tiếp theo tháng phát sinh nghĩa vụ thuế |

|

1.2 |

Khai và nộp theo quý. |

Chậm nhất là ngày thứ ba mươi của quý tiếp theo quý phát sinh nghĩa vụ thuế |

|

2 |

Loại thuế có kỳ tính thuế theo năm (Khoản 2 Điều 32 Luật Quản lý thuế) |

|

|

2.1 |

Hồ sơ khai thuế năm |

Chậm nhất là ngày thứ ba mươi của tháng đầu tiên của năm dương lịch hoặc năm tài chính |

|

2.2 |

Hồ sơ khai thuế tạm tính theo quý. |

Chậm nhất là ngày thứ ba mươi của quý tiếp theo quý phát sinh nghĩa vụ thuế |

|

2.3 |

Hồ sơ quyết toán thuế năm |

Chậm nhất là ngày thứ chín mươi, kể từ ngày kết thúc năm dương lịch hoặc năm tài chính |

|

3 |

Loại thuế khai và nộp theo từng lần phát sinh nghĩa vụ thuế (Khoản 3 Điều 32 Luật Quản lý thuế). |

Chậm nhất là ngày thứ mười, kể từ ngày phát sinh nghĩa vụ thuế. |

|

4 |

Chấm dứt hoạt động, chấm dứt hợp đồng,…(Khoản 5 Điều 32 Luật Quản lý thuế). |

Chậm nhất là ngày thứ bốn mươi lăm, kể từ ngày chấm dứt hoạt động, chấm dứt hợp đồng, chuyển đổi hình thức sở hữu Doanh nghiệp hoặc tổ chức lại Doanh nghiệp |

|

5 |

Gia hạn nộp hồ sơ khai thuế (Điều 33 Luật Quản lý thuế)

|

- Người nộp thuế không có khả năng nộp hồ sơ khai thuế đúng hạn do thiên tai, hỏa hoạn, tai nạn bất ngờ thì được thủ trưởng cơ quan thuế quản lý trực tiếp gia hạn nộp hồ sơ khai thuế. - Thời gian gia hạn không quá 30 ngày đối với việc nộp hồ sơ khai thuế tháng, khai thuế quý, khai thuế năm, khai thuế tạm tính, khai thuế theo từng lần phát sinh nghĩa vụ thuế; 60 ngày đối với việc nộp hồ sơ khai quyết toán thuế, kể từ ngày hết thời hạn phải nộp hồ sơ khai thuế. |

- Ngoài ra, hành vi không nộp hồ sơ khai thuế hoặc chậm nộp nhưng thuộc trường hợp quy định tại Khoản 6 Điều 9 và Khoản 9 Điều 13 Thông tư 166/2013/TT-BTC thì không bị coi là hành vi trốn thuế gian lận thuế.

- Theo Khoản 6 Điều 9 Thông tư 166/2013/TT-BTC: “Phạt tiền 3,5 triệu đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 02 triệu đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 05 triệu đồng đối với một trong các hành vi sau:

+ Nộp hồ sơ khai thuế quá thời hạn quy định từ trên 40 ngày đến 90 ngày.

+ Nộp hồ sơ khai thuế quá thời hạn quy định trên 90 ngày nhưng không phát sinh số thuế phải nộp hoặc trường hợp quy định tại Khoản 9 Điều 13 Thông tư 166/2013/TT-BTC.

+ Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp (Trừ trường hợp pháp luật có quy định không phải nộp hồ sơ khai thuế).

+ Nộp hồ sơ khai thuế tạm tính theo quý quá thời hạn quy định trên 90 ngày, kể từ ngày hết thời hạn nộp hồ sơ khai thuế nhưng chưa đến thời hạn nộp hồ sơ khai quyết toán thuế năm.”

=> Như vậy, dù có hành vi chậm nộp hoặc không nộp hồ sơ nhưng nếu thuộc các trường hợp trên thì được xác định là hành vi chậm nộp hồ sơ khai thuế so với thời hạn quy định (Mức phạt thường là thấp hơn).

- Theo Khoản 9 Điều 13 Thông tư 166/2013/TT-BTC:

“- Trường hợp, người nộp thuế nộp hồ sơ khai thuế sau 90 ngày, kể từ ngày hết thời hạn nộp hồ sơ khai thuế, đã tự giác nộp đầy đủ số tiền thuế phải nộp vào ngân sách nhà nước trước thời điểm cơ quan thuế lập biên bản vi phạm hành chính về hành vi chậm nộp hồ sơ khai thuế thì bị xử phạt về hành vi chậm nộp hồ sơ khai thuế quy định Khoản 6 Điều 9 Thông tư 166/2013/TT-BTC.

- Trường hợp, người nộp thuế đã nộp hồ sơ khai thuế nhưng khai sai, gian lận thuế dẫn đến thiếu số tiền thuế phải nộp, gian lận, trốn thuế thì ngoài việc bị xử phạt về thủ tục thuế còn bị xử phạt về khai thiếu thuế hoặc trốn thuế.”

2. Sử dụng hóa đơn, chứng từ không hợp pháp; Sử dụng bất hợp pháp hóa đơn, chứng từ; hóa đơn không có giá trị sử dụng để kê khai thuế làm giảm số thuế phải nộp hoặc tăng số tiền thuế được hoàn, số tiền thuế được miễn, giảm.

3. Lập thủ tục, hồ sơ hủy vật tư, hàng hóa hoặc giảm số lượng, giá trị vật tư, hàng hóa không đúng thực tế làm giảm số thuế phải nộp hoặc làm tăng số thuế được hoàn, được miễn, giảm.

4. Lập hóa đơn sai về số lượng, giá trị hàng hóa, dịch vụ bán ra làm căn cứ kê khai nộp thuế thấp hơn thực tế.

5. Không ghi chép trong sổ kế toán các khoản thu liên quan đến việc xác định số tiền thuế phải nộp; Không kê khai, kê khai sai, không trung thực làm giảm số thuế phải nộp hoặc tăng số tiền thuế được hoàn, được miễn, giảm.

6. Không xuất hóa đơn khi bán hàng hóa, dịch vụ hoặc ghi giá trị trên hóa đơn bán hàng thấp hơn giá trị thanh toán thực tế của hàng hóa, dịch vụ đã bán và bị phát hiện sau thời hạn nộp hồ sơ khai thuế của kỳ tính thuế.

7. Sử dụng hàng hóa được miễn thuế, xét miễn thuế (Bao gồm cả không chịu thuế) không đúng với mục đích quy định mà không khai báo việc chuyển đổi mục đích sử dụng, khai thuế với cơ quan thuế.

8. Sửa chữa, tẩy xóa chứng từ kế toán, sổ kế toán làm giảm số thuế phải nộp hoặc làm tăng số thuế được hoàn, số tiền thuế được miễn, giảm.

9. Hủy bỏ chứng từ kế toán, sổ kế toán làm giảm số thuế phải nộp hoặc làm tăng số thuế được hoàn, số tiền thuế được miễn, giảm.

10. Sử dụng hóa đơn, chứng từ, tài liệu không hợp pháp trong các trường hợp khác để xác định sai số tiền thuế phải nộp, số tiền thuế được hoàn; Khai sai căn cứ tính thuế phát sinh số thuế trốn, số thuế gian lận.

11. Người nộp thuế đang trong thời gian xin tạm ngừng kinh doanh nhưng thực tế vẫn kinh doanh.

12. Hàng hóa vận chuyển trên đường không có hóa đơn, chứng từ hợp pháp.

Tư vấn kiến thức kế toán

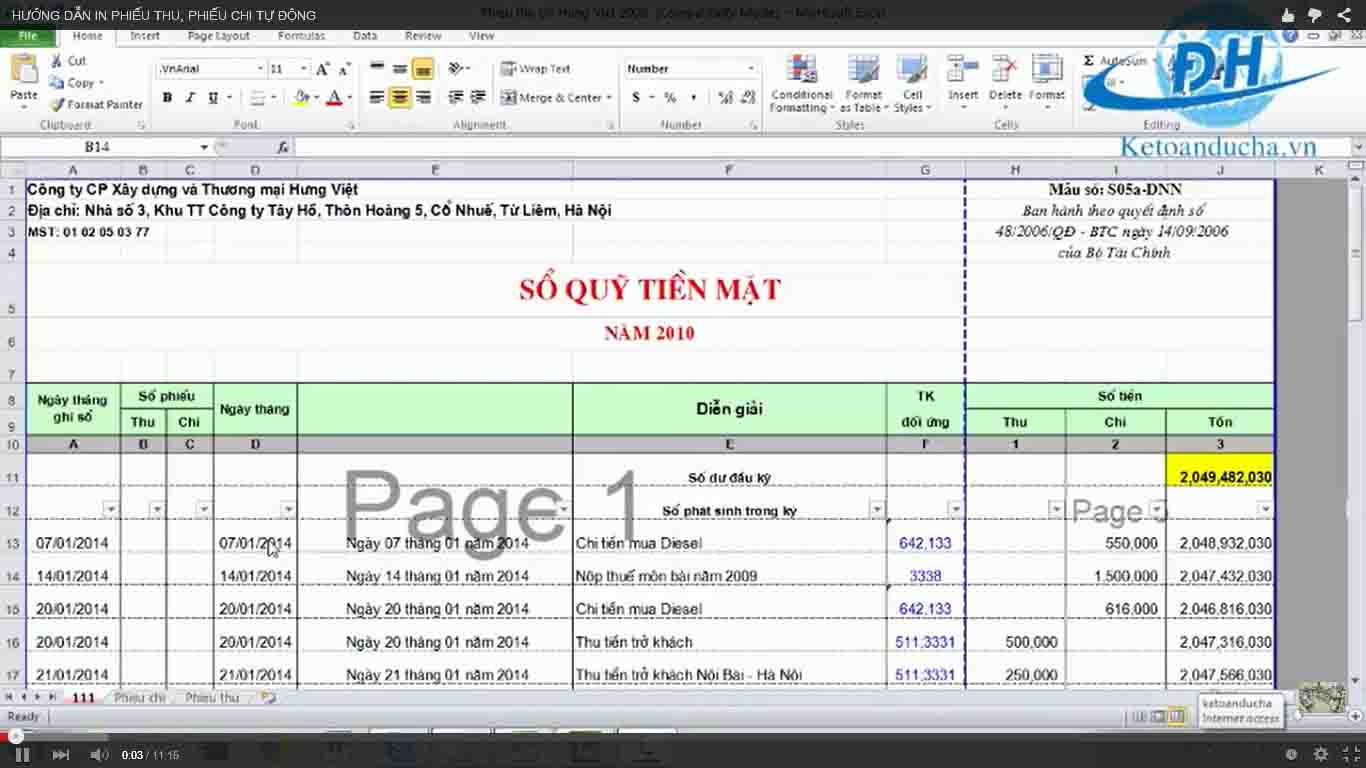

Hướng dẫn Kiểm Tra Bảng Cân Đối Phát Sinh

HỌC KẾ TOÁN TRỰC TUYẾN

• Tổng hợp chi phí trong kế toán thuế hợp tác xã nông nghiệp

• Chính sách thuế đối với Doanh nghiệp giáo dục

• Cách hạch toán thuế thu nhập hoãn lại

• Xử lý hàng xuất khẩu bị trả lại

Số người online : 1

Số người online : 1 Lượt truy cập : 8931687

Lượt truy cập : 8931687